Diversificando su cartera con oro: Hoy vamos a conocer el mundo de los metales preciosos, en concreto del ORO, que destaca por su Baja correlación con activos tradicionales, rasgos defensivos, buen comportamiento en recesiones

La diversificación es una estrategia de inversión que consiste en mezclar varias inversiones dentro de una cartera para reducir el riesgo: básicamente ‘no poner todos los huevos en la misma canasta’ para los inversores. Cuanto menor sea la correlación entre los activos de la cartera, mayores serán los beneficios de la diversificación.

-

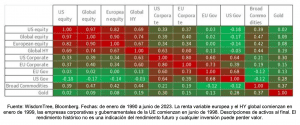

El oro tiene una baja correlación con los activos tradicionales

Como se muestra en la Figura 1, el oro tiene una baja correlación con las acciones y los bonos. Si bien el oro es técnicamente una materia prima, se comporta de manera muy diferente a la mayoría de las materias primas cíclicas. Los impulsores del precio del oro (como la inflación, los rendimientos de los bonos, los tipos de cambio y el sentimiento del mercado) hacen que el metal parezca más una moneda que un producto básico normal. Por lo tanto, aunque los futuros del oro son parte de una asignación amplia de materias primas, tienen una correlación relativamente baja con el resto del complejo de materias primas (0,37), por lo que también pueden considerarse como una partida separada para una mayor diversificación.

-

El oro tiene fuertes rasgos defensivos

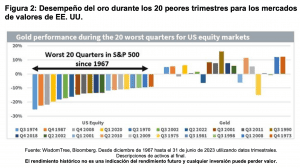

Los precios del oro tienden a subir en crisis financieras, recesiones económicas y shocks geopolíticos. Las acciones son todo lo contrario: tienden a tambalearse en las crisis financieras, en las primeras fases de las crisis económicas y, en ocasiones, son vulnerables a las crisis geopolíticas.

Históricamente, el oro ha tenido un buen desempeño durante las crisis del mercado de valores. El oro ha obtenido un rendimiento positivo en 15 de los 20 peores trimestres del S&P 500. De los cinco trimestres restantes, el oro ha superado al S&P en cuatro trimestres. El único trimestre en el que el oro cayó más que las acciones (el tercer trimestre de 1975) se produjo un año después de ganancias anormalmente grandes en los precios del oro (en 1974, los precios del oro subieron un 72% y luego se corrigieron a la baja un 24% en 1975).

-

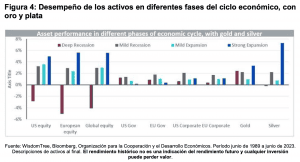

El oro se comporta bien en recesiones profundas y expansiones fuertes

Históricamente, el oro se ha comportado bien en tiempos de inflación. Dado que la inflación suele ser elevada en épocas de fuerte crecimiento económico, el oro no es sólo un activo defensivo. De hecho, ningún otro activo se comporta como el oro: el metal se comporta con fuerza tanto en las crisis como en los auges económicos. Esta singularidad en su comportamiento lo convierte una vez más en un fuerte candidato a la diversificación.

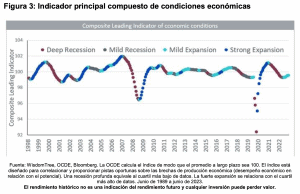

A modo de ilustración, observamos el desempeño de los activos en diferentes puntos del ciclo económico. Los indicadores adelantados compuestos (CLI) proporcionan señales de puntos de inflexión en el ciclo económico. La Figura 3 a continuación muestra varias fases del ciclo económico derivadas de los CLI.

Utilizando el CLI de la Figura 3, observamos el desempeño de los activos en la Figura 4. El oro tiene un mejor desempeño que cualquier otro activo en recesiones profundas. También supera con creces a los activos defensivos en tiempos de expansión económica. Incluso supera a los bonos (gubernamentales y corporativos) en tiempos de recesión leve.

-

¿Cuánto oro debería añadir un inversor a una cartera para beneficiarse de la diversificación?

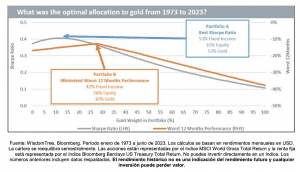

Al agregar oro a una cartera tradicional de acciones y bonos, es fácil ver que se puede mejorar el índice de Sharpe (el rendimiento de la cartera en relación con su riesgo). En la Figura 5, comenzamos con una cartera ilustrativa de 60% de bonos y 40% de acciones, sin asignación de oro (en 0 en el eje x). Tiene una relación de Sharpe de 0,37 (línea gris, eje izquierdo). A medida que aumentamos la asignación al oro (moviéndonos a lo largo del eje x) y mantenemos el resto de las ponderaciones de la cartera de ejemplo en una asignación de bonos-acciones 60/40, el ratio de Sharpe comienza a aumentar. Su punto máximo es una asignación de oro del 12%2, con un índice de Sharpe de 0,41 y luego disminuye con mayores asignaciones de oro. El oro puede ser un activo volátil y, por lo tanto, resta valor al índice de Sharpe después de cierto punto. Esto es mucho más de lo que creemos que la mayoría de los inversores asignan actualmente al oro.

Otra forma de pensar en la optimización es considerar las reducciones: ¿cuál es el peor desempeño esperado en un período de 12 meses? La línea naranja en el eje derecho muestra que las asignaciones de oro de hasta el 30%3 reducen el peor desempeño esperado en un período de 12 meses. Esto es mucho más de lo que la mayoría de los inversores asignan actualmente al oro.

-

Conclusiones

El oro se comporta de manera muy diferente a las acciones y los bonos y, por tanto, tiene una baja correlación con ambos activos. Por eso es un gran diversificador de cartera. El oro como activo defensivo proporciona una protección contra las turbulencias financieras y económicas. Pero también se desempeña muy bien en tiempos de inflación, que a menudo es un subproducto de un fuerte crecimiento económico. El oro es único en este sentido y, por tanto, muy difícil de sustituir por otros activos. Uno de los beneficios de la diversificación es reducir el riesgo, como podemos ver en las figuras anteriores.

Artículo MUY interesante de Wisdomtree Europa, con su autor Nitesh shah.

Si quiere ampliar sus conocimientos financieros puede visitar los diferentes artículos de nuestra página en “Hablemos de inversiones”

Si estás buscando optimizar la gestión de tu patrimonio, lo mejor es contar con un asesor financiero de CONFIANZA, que te ayude y acompañe en el camino de la inversión. Si quieres ponerte en contacto con nosotros, puedes hacerlo AQUÍ.